宅建試験に一発合格した宅建士杉山貴隆です。

今回は宅建試験の税・その他科目にどんな問題が出るのかを見ていきます。具体的には近年の本試験に実際に出題された問題(過去問)を6つ取り上げて解答・解説を示します。

さらに私が実際に使っていた解答のコツ・考え方についても詳しくお伝えします。税・その他科目を学習中の方にとってはきっと有益な情報が得られるはずです。ぜひ参考にしてみてください。

他方、宅建の勉強を始めて間もない人にとってはよくわからない内容も多いでしょう。そんな人は「ふーん、税・その他科目ってこんな感じか」と思ってもらえればOKです。学習を始めてある程度時間が経ってから、また戻ってきてじっくり読んでみてください。

税・その他科目の出題範囲と解答のコツ一覧

宅建試験の科目のひとつ「税・その他」の出題範囲は次の通りです。

- 地方税

- 不動産の譲渡所得

- その他の国税

- 地価公示法・不動産の鑑定評価

- 住宅金融支援機構

- 景品表示法

- 土地

- 建物

- 統計

上記の中から特に重要なテーマをピックアップして過去の本試験問題の具体例を見ていきます。なお私が今回お伝えしたい解答のコツは次の4つです。

- 長文や初出論点に圧倒されたり難しい選択肢に惑わされたりせずに、基本知識を問うている選択肢だけで解答できないかを考える

- 不動産のチラシ等を意識的に観察することで生きた知識を蓄え、試験本番で活用する

- 問題の形式的な側面(問題の構成)を分析して、より正解に近づく

- 市販の予想模試の巻頭特集で得た知識を試験本番で活用する

以下で具体的な設問とともに詳しく説明します。

税・その他科目の問題例

宅建試験の過去問から税・その他科目の問題例を見ていきましょう。

地方税

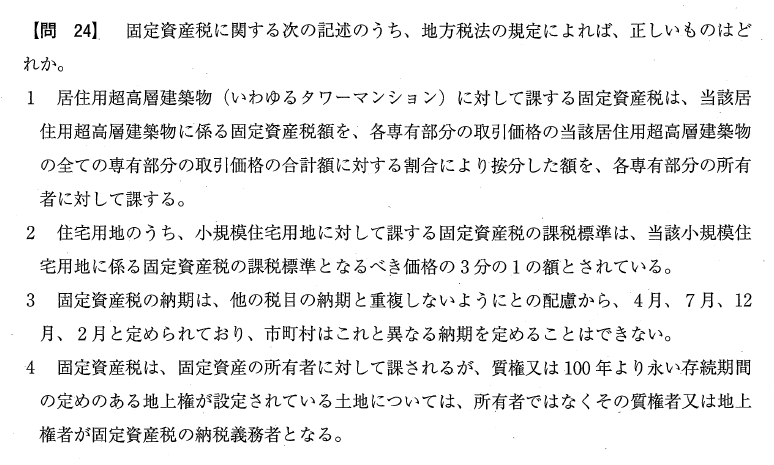

地方税に関する問題例として令和元年度宅建試験の問24を取り上げます。

固定資産税に関する次の記述のうち、地方税法の規定によれば、正しいものはどれか。

- 居住用超高層建築物(いわゆるタワーマンション)に対して課する固定資産税は、当該居住用超高層建築物に係る固定資産税額を、各専有部分の取引価格の当該居住用超高層建築物の全ての専有部分の取引価格の合計額に対する割合により按分した額を、各専有部分の所有者に対して課する。

- 住宅用地のうち、小規模住宅用地に対して課する固定資産税の課税標準は、当該小規模住宅用地に係る固定資産税の課税標準となるべき価格の3分の1の額とされている。

- 固定資産税の納期は、他の税目の納期と重複しないようにとの配慮から、4月、7月、12月、2月と定められており、市町村はこれと異なる納期を定めることはできない。

- 固定資産税は、固定資産の所有者に対して課されるが、質権又は100年より永い存続期間の定めのある地上権が設定されている土地については、所有者ではなくその質権者又は地上権者が固定資産税の納税義務者となる。

選択肢ごとに解説します。

選択肢1は誤り。一般の分譲マンションにおける各専有部分の固定資産税額は一棟の建物全体に対する固定資産税額を「専有部分の床面積割合」で按分した額となります。

これに対しタワーマンションにおける各専有部分の固定資産税額は、一棟の建物全体に対する固定資産税額を「階層別専有床面積補正率で補正した専有部分の床面積割合」で按分した額となります。

いずれにしても、いわゆる分譲マンション(タワーマンションを含む)における各専有部分の固定資産税額の算定において「専有部分の取引価格」やその合計額が用いられることはありません。

選択肢2は誤り。「3分の1の額」ではなく「6分の1の額」です。

選択肢3は誤り。固定資産税の納期は原則として4月、7月、12月および2月ですが、特別の事情のあるときは市町村はこれと異なる納期を定めることができます。

選択肢4は正しい。

解答のコツ・考え方を見ていきましょう。選択肢1は文章が長いうえに過去に問われたことのない論点であるため、一読して圧倒されてしまいそうになります。

でも固定資産税額の計算に「取引価格」が出てきた時点で誤りだと判断して構いません。土地や家屋の固定資産税の計算において個々の取引の取引価格やその合計額が用いられることは一切ないからです。

なお仮に選択肢1がわからなくても、選択肢2から4は固定資産税に関する基礎知識で解答できます。そして基本知識を問うている選択肢4がわかるだけで本問は正解可能です。

選択肢1のような長文・初出論点の選択肢に気圧されて他の選択肢を検討する時間的・精神的余裕を奪われないようにしましょう。

不動産の譲渡所得

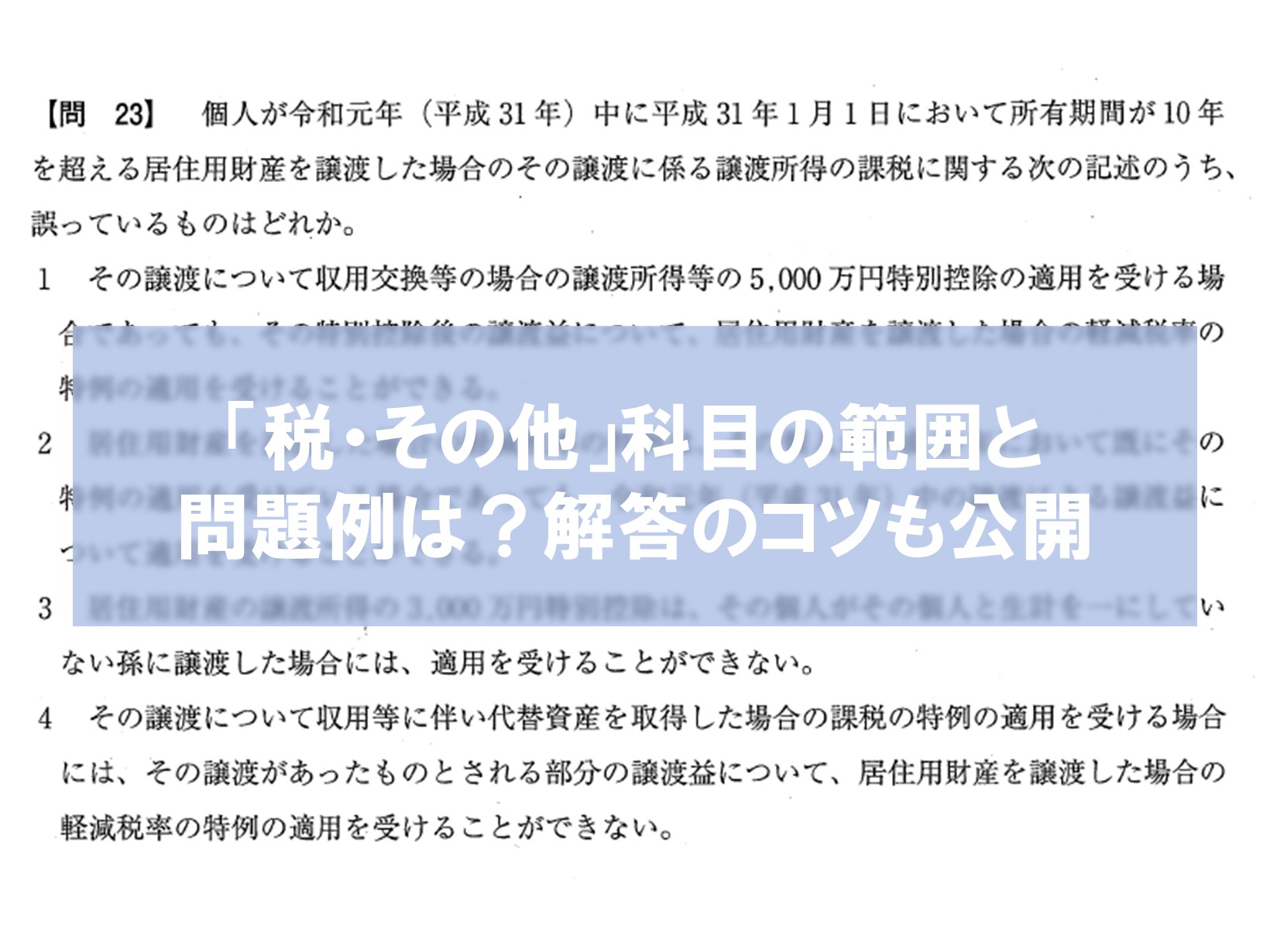

不動産の譲渡所得に関する問題例として令和元年度宅建試験の問23を取り上げます。

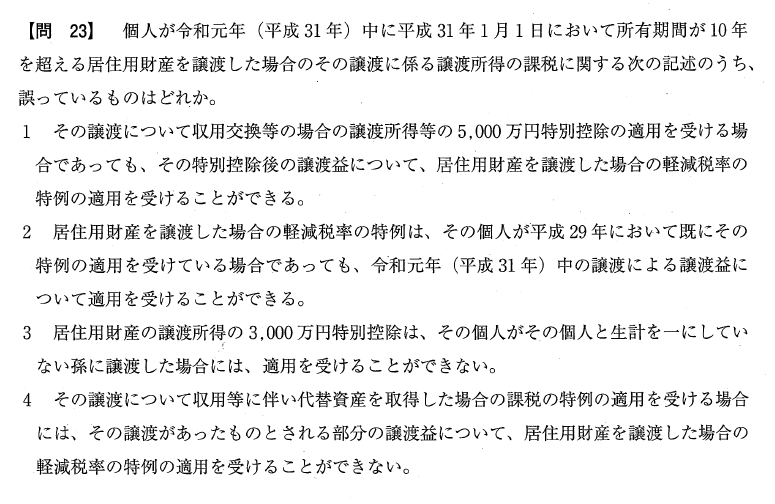

個人が令和元年(平成31年)中に平成31年1月1日において所有期間が10年を超える居住用財産を譲渡した場合のその譲渡に係る譲渡所得の課税に関する次の記述のうち、誤っているものはどれか。

- その譲渡について収用交換等の場合の譲渡所得等の5,000万円特別控除の適用を受ける場合であっても、その特別控除後の譲渡益について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができる。

- 居住用財産を譲渡した場合の軽減税率の特例は、その個人が平成29年において既にその特例の適用を受けている場合であっても、令和元年(平成31年)中の譲渡による譲渡益について適用を受けることができる。

- 居住用財産の譲渡所得の3,000万円特別控除は、その個人がその個人と生計を一にしていない孫に譲渡した場合には、適用を受けることができない。

- その譲渡について収用等に伴い代替資産を取得した場合の課税の特例の適用を受ける場合には、その譲渡があったものとされる部分の譲渡益について、居住用財産を譲渡した場合の軽減税率の特例の適用を受けることができない。

選択肢ごとに解説します。

選択肢1は正しい。

選択肢2は誤り。居住用財産の譲渡所得の3,000万円特別控除は一定期間内にこの特例の適用を受けた履歴がある場合には新たに適用を受けることができません。一定期間とは、特例を受けようとする年とその前年および前々年です。

選択肢3は正しい。

選択肢4は正しい。

解答のコツ・考え方を見ていきましょう。選択肢ごとの論点を整理してみます。

- 選択肢1の論点

- 「居住用財産を譲渡した場合の軽減税率の特例」は「5,000万円特別控除」とは併用できるか

- 選択肢2の論点

- 「居住用財産を譲渡した場合の軽減税率の特例」は2年連続で利用できるか

- 選択肢3の論点

- 「居住用財産を譲渡した場合の軽減税率の特例」は親族等への譲渡において利用できるか

- 選択肢4の論点

- 「居住用財産を譲渡した場合の軽減税率の特例」は「収用等に伴い代替資産を取得した場合の課税の特例」と併用できるか

いずれも「居住用財産を譲渡した場合の軽減税率の特例」に関するものです。選択肢1から3は当該特例に関する基本知識で解答できるので悩むことはあまりないと思います。

選択肢4の論点が問われたのはかなり前の過去問であり、普通は解答に迷うと思います。とはいえ本問は選択肢4がわからなくても選択肢2が「正しい」とわかれば正解できます。選択肢4のような難しめの選択肢に惑わされないことが大切です。

地価公示法

地価公示法に関する問題例として令和元年度宅建試験の問25を取り上げます。

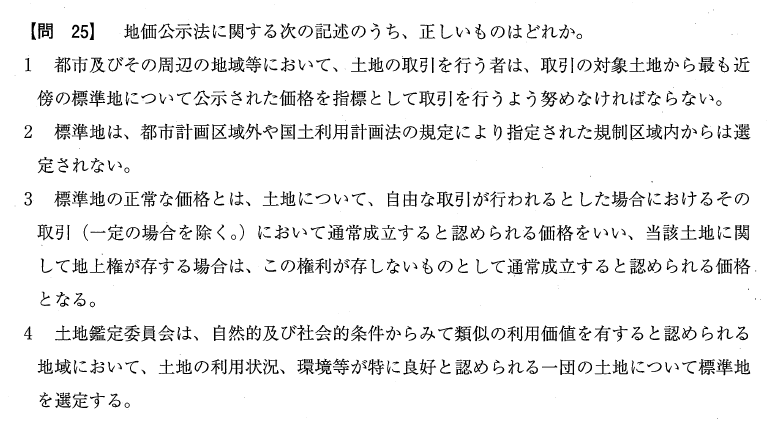

地価公示法に関する次の記述のうち、正しいものはどれか。

- 都市及びその周辺の地域等において、土地の取引を行う者は、取引の対象土地から最も近傍の標準地について公示された価格を指標として取引を行うよう努めなければならない。

- 標準地は、都市計画区域外や国土利用計画法の規定により指定された規制区域内からは選定されない。

- 標準地の正常な価格とは、土地について、自由な取引が行われるとした場合におけるその取引(一定の場合を除く。)において通常成立すると認められる価格をいい、当該土地に関して地上権が存する場合は、この権利が存しないものとして通常成立すると認められる価格となる。

- 土地鑑定委員会は、自然的及び社会的条件からみて類似の利用価値を有すると認められる地域において、土地の利用状況、環境等が特に良好と認められる一団の土地について標準地を選定する。

選択肢ごとに解説します。

選択肢1は誤り。地価公示法では、都市およびその周辺の地域等において土地の取引を行う者が「取引の対象土地に類似する利用価値を有すると認められる標準地」について公示された価格を指標として取引を行うよう努めなければならない、とされています(地価公示法第1条の2)。「取引の対象土地から最も近傍の標準地」ではありません。

選択肢2は誤り。標準地の選定において、都市計画区域外の土地を除外する旨の定めはありません。なお標準地は(1)都市計画区域内の土地、または(2)土地取引が相当程度見込まれるものとして国土交通省令で定める区域(国土利用計画法による規制区域を除く)内の土地とされています(地価公示法第2条1項)。

選択肢3は正しい。なお、標準地上に建物がある場合や借地権がある場合もそれらが無いものとして価格が判定されます(地価公示法第2条2項)。

選択肢4は誤り。「…環境等が特に良好と認められる一団の土地」ではなく「…環境等が通常と認められる一団の土地」が標準地として選定されます(地価公示法第3条)。

本問の選択肢はいずれも過去問で何度も問われてきた内容です。解答のコツは不要。過去問をマスターすることの重要性がわかる設問となっています。

景品表示法

景品表示法に関する問題例として令和元年度宅建試験の問47を取り上げます。

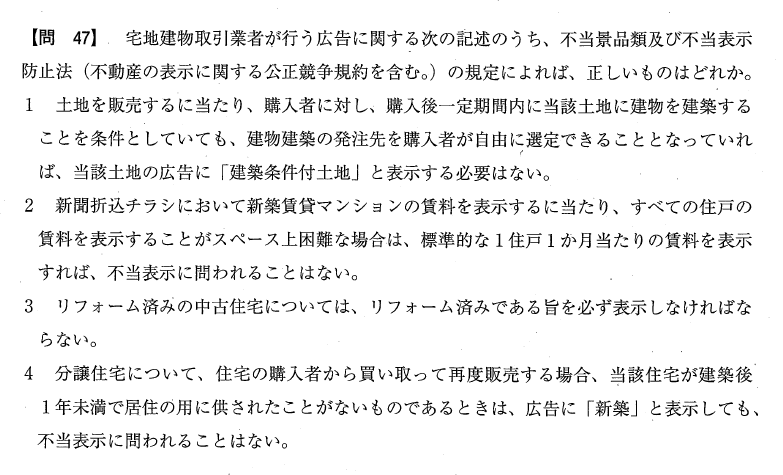

宅地建物取引業者が行う広告に関する次の記述のうち、不当景品類及び不当表示防止法(不動産の表示に関する公正競争規約を含む。)の規定によれば、正しいものはどれか。

- 土地を販売するに当たり、購入者に対し、購入後一定期間内に当該土地に建物を建築することを条件としていても、建物建築の発注先を購入者が自由に選定できることとなっていれば、当該土地の広告に「建築条件付土地」と表示する必要はない。

- 新聞折込チラシにおいて新築賃貸マンションの賃料を表示するに当たり、すべての住戸の賃料を表示することがスペース上困難な場合は、標準的な1住戸1か月当たりの賃料を表示すれば、不当表示に問われることはない。

- リフォーム済みの中古住宅については、リフォーム済みである旨を必ず表示しなければならない。

- 分譲住宅について、住宅の購入者から買い取って再度販売する場合、当該住宅が建築後1年未満で居住の用に供されたことがないものであるときは、広告に「新築」と表示しても、不当表示に問われることはない。

選択肢ごとに解説します。

選択肢1は誤り。「建築条件付土地」という用語は、建築請負契約の相手方となる者を制限しない場合を含みます(不動産の表示に関する公正競争規約第4条6項1号)。建築条件付土地を販売する場合「建築条件付土地」と表示する必要があります(同第6条1号ア)。

選択肢2は誤り。「新築賃貸マンション又は新築賃貸アパートの賃料について、すべての住戸の賃料を表示することが困難である場合は、1住戸当たりの最低賃料及び最高賃料を表示する」こととされています(不動産の表示に関する公正競争規約15条11号、同施行規則10条40号)。

選択肢3は誤り。リフォーム済みの中古住宅についてリフォーム済みである旨を必ず表示しなければならない旨の規定はありません。なおリフォームしたことを表示する場合はそのリフォーム等の内容及び時期を明示することとされています(不動産の表示に関する公正競争規約15条11号、同規約施行規則10条21号)。

選択肢4は正しい。新築という用語は「建築後1年未満であって、居住の用に供されたことがないもの」をいうこととされています(不動産の表示に関する公正競争規約18条1項1号)。分譲住宅を住宅の購入者から買い取って「新築」と表示して再度販売した場合でも用語の条件を満たしている限り不当表示に問われることはありません。

解答のコツ・考え方を見ていきましょう。選択肢の2と4は過去問で問われてきた基本的な知識を問うものです。そして選択肢2が誤り、選択肢4が正しいとわかれば正解できます。やや難易度の高い選択肢1と3が答えられなくても解けてしまうのです。

景品表示法に関しては自宅に届く不動産の広告チラシをよく観察しておくと良いでしょう。たとえば新築賃貸マンションのチラシをよく見ると、確かに「1住戸当たりの最低賃料及び最高賃料を表示」していることがわかると思います。

普段から景品表示法を意識して広告を見ることで単なる知識が生きた知識に変わり、試験本番でも活用できます。

建物

建物に関する問題例として令和元年度宅建試験の問50を取り上げます。

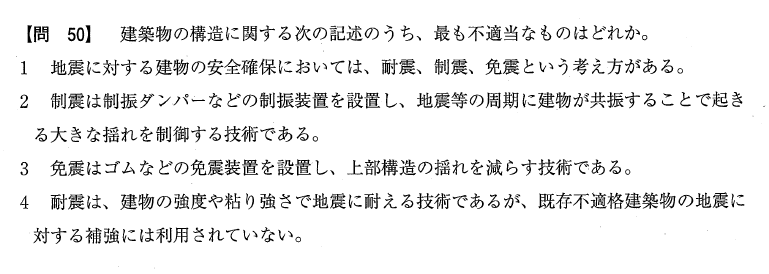

建築物の構造に関する次の記述のうち、最も不適当なものはどれか。

- 地震に対する建物の安全確保においては、耐震、制震、免震という考え方がある。

- 制震は制振ダンパーなどの制振装置を設置し、地震等の周期に建物が共振することで起きる大きな揺れを制御する技術である。

- 免震はゴムなどの免震装置を設置し、上部構造の揺れを減らす技術である。

- 耐震は、建物の強度や粘り強さで地震に耐える技術であるが、既存不適格建築物の地震に対する補強には利用されていない。

選択肢ごとに解説します。

選択肢1は適当。

選択肢2は適当。

選択肢3は適当。

選択肢4は不適当。耐震技術は既存不適格建築物の地震に対する補強にも利用されています。

解答のコツ・考え方を見ていきましょう。本問は過去問で何度か問われている内容で難易度低めです。とはいえ試験の土壇場で耐震・制震・免震がゴチャゴチャになってわからなくなる可能性もあります。そんなときの対処法を紹介します。

まず選択肢1は基礎知識を問うているだけです。適当と判断します。残る3つはいずれも用語の意味を述べたものですが、ここでは「耐震」の意味と「免震」の意味を入れ替えるような入れ替えタイプの出題はしていないはずです。

なぜなら意味の入れ替えをやってしまうと不適当な肢が2つできてしまうからです。本問は冒頭の問題文より不適当な肢は1つだけのはずなので、意味の入れ替えはあり得ません。

意味の入れ替えをやっていないという前提で改めて選択肢2から選択肢4を見ていくと、記述されている意味に特別変な感じはせず、いずれも正しく意味を記述しているように思えます。

ただ選択肢4については耐震の意味を述べた後に「既存不適格建築物の地震に対する補強には利用されていない」というオマケがついていることがわかります。

意味の記述部分が間違っていないと思われる以上、このオマケ部分が間違っているのではないか?ということが強く示唆されますよね。上記の推測を根拠に4を選択すれば正解できます。

このように問題の形式的な側面(問題の構成)を分析していくことで、正解に近づけることがあります。

統計

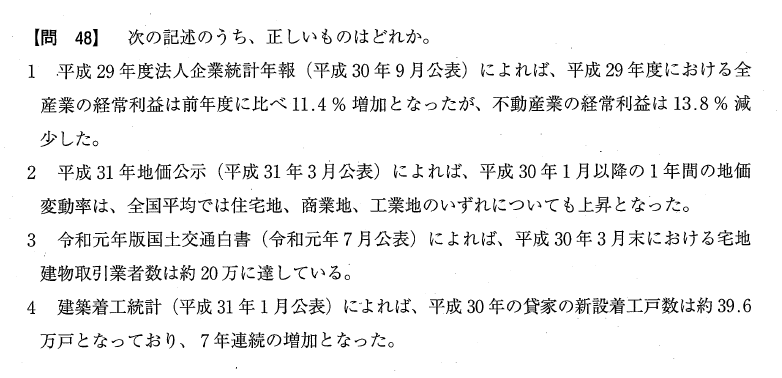

統計に関する問題例として令和元年度宅建試験の問48を取り上げます。

次の記述のうち、正しいものはどれか。

- 平成29年度法人企業統計年報(平成30年9月公表)によれば、平成29年度における全産業の経常利益は前年度に比べ11.4%増加となったが、不動産業の経常利益は13.8%減少した。

- 平成31年地価公示(平成31年3月公表)によれば、平成30年1月以降の1年間の地価変動率は、全国平均では住宅地、商業地、工業地のいずれについても上昇となった。

- 令和元年版国土交通白書(令和元年7月公表)によれば、平成30年3月末における宅地建物取引業者数は約20万に達している。

- 建築着工統計(平成31年1月公表)によれば、平成30年の貸家の新設着工戸数は約39.6万戸となっており、7年連続の増加となった。

選択肢ごとに解説します。

選択肢1は誤り。平成29年度法人企業統計年報によれば、平成29年度における不動産業の経常利益は13.8%増加しました。

選択肢2は正しい。平成31年地価公示結果の概要で確認できます。

選択肢3は誤り。令和元年版国土交通白書によれば、宅地建物取引業者数は平成29年度末(平成30年3月末)において123,782です。

選択肢4は誤り。建築着工統計(平成31年1月公表)によれば、貸家の新設着工戸数は7年ぶりの減少となりました。

解答のコツ・考え方を見ていきましょう。統計の設問は例年、最新の統計資料から出題されます。題材となる資料はほぼ決まっています。次の5つです。

- 地価公示

- 土地白書

- 住宅着工統計

- 法人企業統計

- 国土交通白書

上記の資料の中のどの部分がどのような形で問われるかということもおおよそ決まっています。過去問で出題パターンを確認し、その上で最新の統計上の数値や傾向をおさえておくことが解答のコツです。

ところで、題材になっている資料はインターネット上で確認できます。でも実際に自分で資料を探そうとすると手間がかかりますし、間違った資料を読んでしまう可能性もあるので避けた方が無難です。

ではどうするのが良いかというと、初夏頃から書店やAmazonで発売される予想模試の利用を勧めます。

予想模試の巻頭には最新の統計情報の特集が組まれていることが多いです。そこにまとめられている数値を覚えた後に予想模試に含まれている統計の問題を解いておけば、直前対策としてバッチリです。

税・その他科目の解答のコツ

ここまで確認した税・その他科目の解答のコツをまとめます。

- 長文や初出論点に圧倒されたり難しい選択肢に惑わされたりせずに、基本知識を問うている選択肢だけで解答できないかを考える

- 不動産のチラシ等を意識的に観察することで生きた知識を蓄え、試験本番で活用する

- 問題の形式的な側面(問題の構成)を分析して、より正解に近づく

- 市販の予想模試の巻頭特集で得た知識を試験本番で活用する

税・その他分野は「4つある選択肢のうち難易度の低いほうの正誤が1~2個わかれば正解可能」という出題が目立ちます。したがって冷静に問題文を読んで解答すれば自然と多く得点できるはずです。

この記事のまとめ

今回は宅建試験の税・その他科目にどんな問題が出るのかを確認し、解答のコツについてお伝えしました。この記事の要点を復習しましょう。

税・その他科目の出題範囲は次の通りです。

- 地方税

- 不動産の譲渡所得

- その他の国税

- 地価公示法・不動産の鑑定評価

- 住宅金融支援機構

- 景品表示法

- 土地

- 建物

- 統計

解答のコツとしては以下のものをお伝えしました。

- 長文や初出論点に圧倒されたり難しい選択肢に惑わされたりせずに、基本知識を問うている選択肢だけで解答できないかを考える

- 不動産のチラシ等を意識的に観察することで生きた知識を蓄え、試験本番で活用する

- 問題の形式的な側面(問題の構成)を分析して、より正解に近づく

- 市販の予想模試の巻頭特集で得た知識を試験本番で活用する

税・その他科目も暗記が中心の科目となりますが、日々の広告の観察や問題構成の分析といった暗記から離れたテクニックで得点できる問題も多いです。この点を意識して税・その他科目の学習を進めていただければと思います。

以上、参考になれば嬉しいです。

* * *

次回は宅建に関わる人はきっと繰り返し考えてしまう永遠のテーマ「宅建試験の合格はすごいのか?そうでもないのか?」を検討します。次のブログカードをタップすると移動できます。